신탁업 활성화를 위한 신탁세제 개선

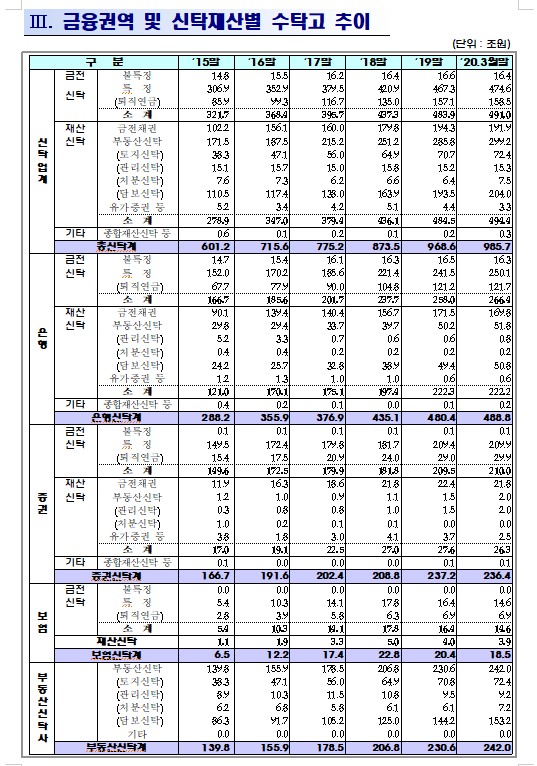

* (신탁) 신임관계에 의하여 위탁자가 수탁자에게 특정재산을 이전하고 수익자의 이익을 위하여 재산을 관리하게 하는 법률관계(‘19년 말 수탁고 총액 967조 원)

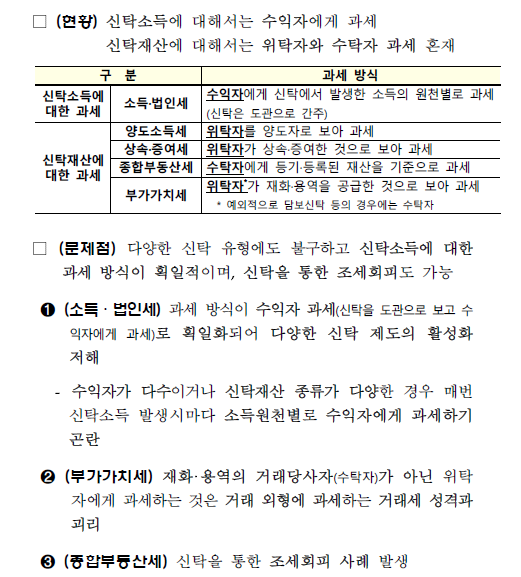

□ (현행) 신탁소득에 대해서는 수익자에게 과세,신탁재산에 대해서는 위탁자와 수탁자 과세 혼재

ㅇ 신탁소득 과세방식이 획일적이어서 신탁제도 활성화 저해, 신탁을 통한 조세회피 가능 및 과세 불확실성 초래

□ (개정) ➊신탁유형 및 경제적 실질에 맞게 과세체계 정비, ➋신탁을 통한 조세회피 방지, ➌新신탁제도에 대한 과세기준 명확화를 위해 종합 개편

(1) 신탁유형 및 경제적 실질에 맞게 과세체계 정비

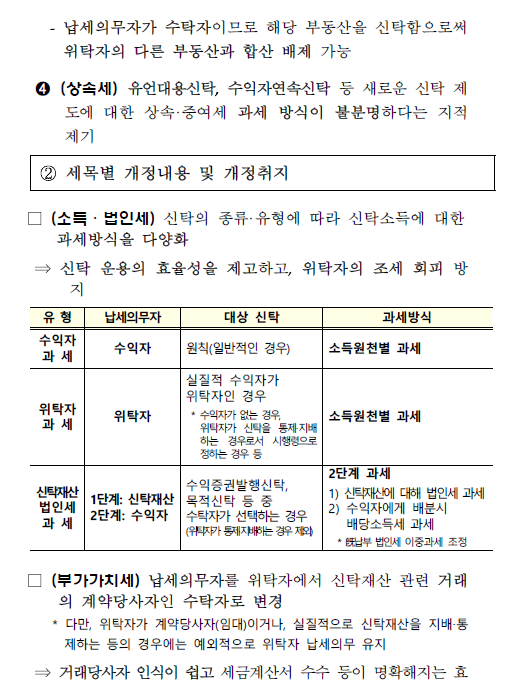

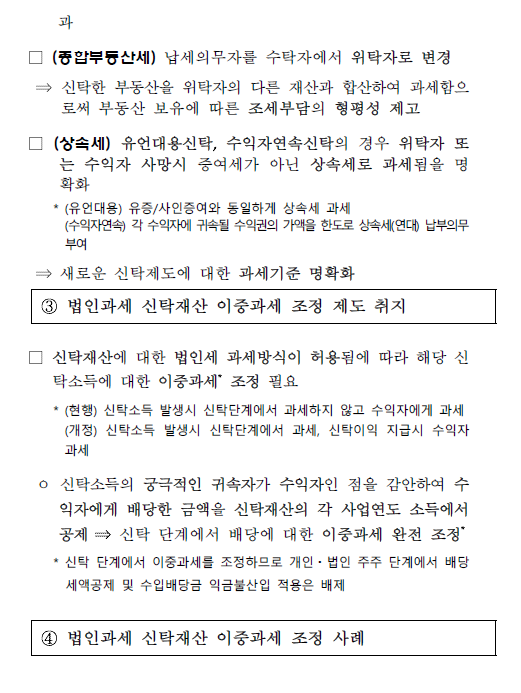

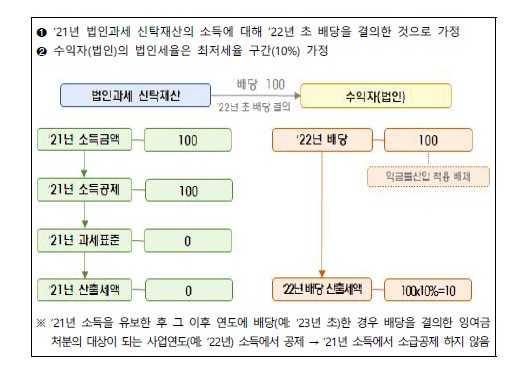

ㅇ (소득세‧법인세) 현행 수익자 과세를 원칙으

로 하되, 신탁재산에 대한 법인세 과세방식 선택 허용*

* 소득 발생 시마다 소득을 수익자에게 배분하지 않고 신탁재산에 유보한 후 향후에 배분할 수 있게 됨에 따라 신탁 운용의 효율성 제고

ㅇ (부가가치세) 납세의무자를 위탁자에서 신탁재산을 소유하고 계약당사자가 되는 수탁자로 변경*

* 거래당사자 인식이 쉽고, 세금계산서 수수 등이 명확해지는 효과

** 다만, 위탁자가 계약당사자(임대)이거나, 실질적으로 신탁재산을 지배‧통제하는 등의 경우에는 예외적으로 위탁자 납세의무 유지

(2) 조세회피 방지를 위한 제도 보완

ㅇ (종합부동산세) 납세의무자를 수탁자에서 위탁자로 변경하여 신탁한 부동산을 위탁자의 다른 재산과 합산하여 종합부동산세 과세

ㅇ (소득세‧법인세) 위탁자를 실질 수익자로 볼 수 있는 경우에는 위탁자에게 납세의무 부과*

* 수익자가 없거나 위탁자가 신탁을 사실상 통제‧지배하는 경우 등에는 위탁자가 자신의 소득 분산에 신탁을 활용할 우려가 있으므로 위탁자에게 과세

(3) 새로운 신탁제도에 대한 과세기준 명확화

ㅇ (상속세) 유언대용신탁, 수익자연속신탁의 경우 위탁자 또는 수익자 사망시 증여세가 아닌 상속세로 과세됨을 명확화

* (유언대용) 유증/사인증여와 동일하게 상속세 과세

(수익자연속) 각 수익자에 귀속될 수익권의 가액을 한도로 상속세(연대) 납부의무 부여

신탁관련 통계자료(금융감독원 2010.5.13)

(출처: 기획재정부, 개정세법 보도자료, 2020.7.22, + 금융감독원, 신탁관련 통게자료,2020.5.13)

)

'비즈니스 그리고 조세 > 조세와 비즈니즈' 카테고리의 다른 글

| 미국 국세청(IRS) 지침(Guidance)의 이해를 위한 간략한 입문 (0) | 2020.10.07 |

|---|---|

| OECD 「공유경제에 대한 효율적과세방안」의 주요내용과 시사점 - 공급자(platform seller)의 소득에 대한 과세를 중심으로 - 국회 (0) | 2020.10.05 |

| 법인설립 다주택 취득자, 업・다운 계약혐의자, 탈세혐의 중개업자 등 중점조사 - 국세청 (0) | 2020.07.30 |

| 「2020년 세법개정안」 발표- 기획재정부 (0) | 2020.07.24 |

| 2019 간추린 改正稅法 - 기획재정부 (0) | 2020.07.10 |